摘要

为规范发展我国第三支柱养老保险,做好养老理财产品试点工作,银行理财公司应充分发挥自身优势,积极提升养老理财产品的投资管理能力从投资目标,产品特点,投资运作,资产配置等维度,探讨适合中国现实的养老理财产品投资管理模式

关键字

养老金投资管理的资产配置

目前,我们的社会正在经历人口快速老龄化的影响为积极应对人口老龄化,我国加快发展养老保险第三支柱,稳步有序推进养老财务管理试点工作2021年9月,银监会发布《关于开展养老金融产品试点的通知》,选择四地四机构开展试点自2022年3月起,养老金理财产品试点范围扩大至十地十机构与常规理财产品不同,养老理财产品是面向有养老需求的个人投资者发行的,追求养老资金长期稳定增值,采取符合长期养老需求的资产配置策略,合理控制投资组合波动风险的公募理财产品所以,老年理财产品的核心是做好投资管理

老年人理财产品的投资目标

发挥跨期资源配置的作用。

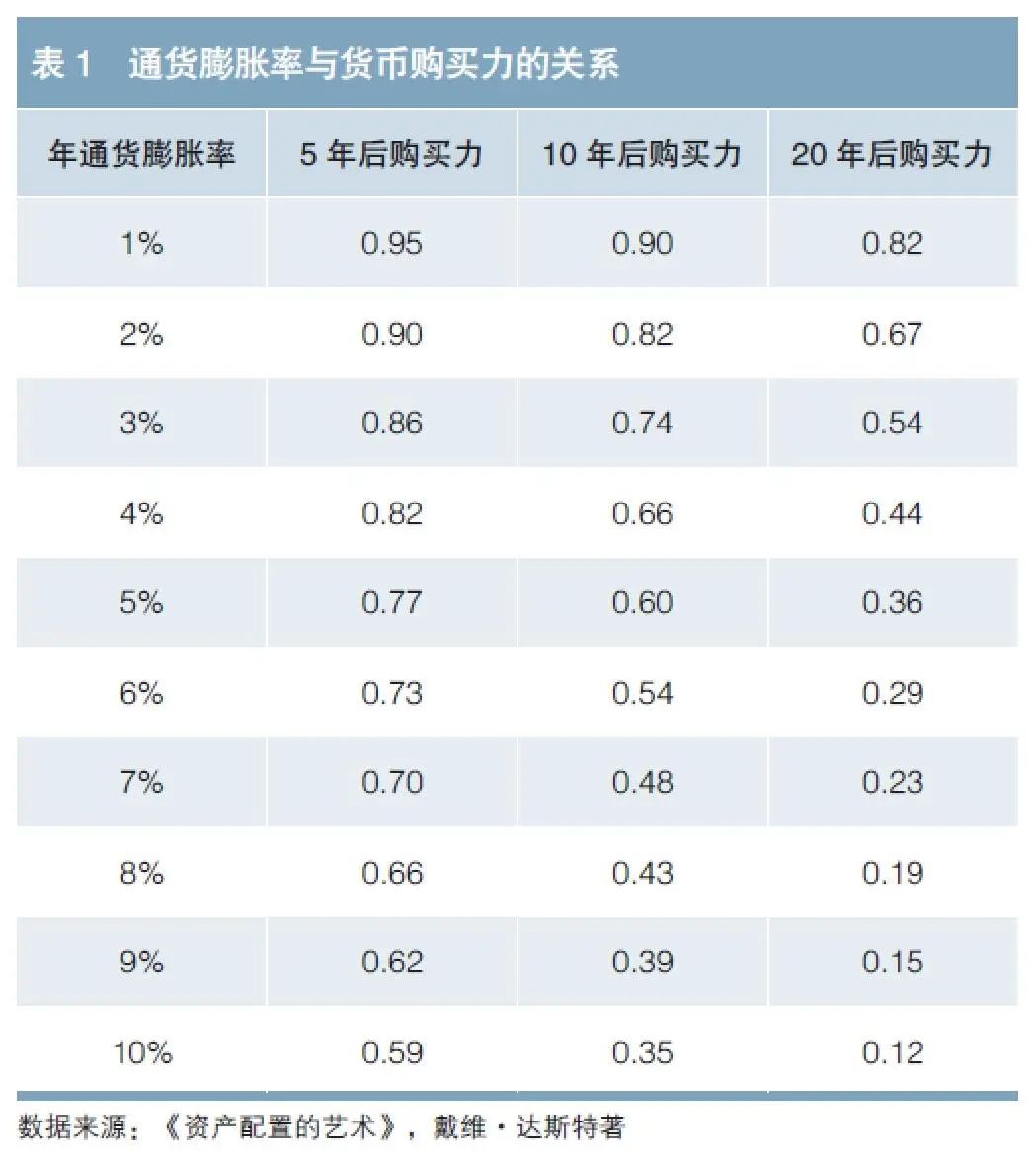

理财产品旨在帮助投资者实现资产全生命周期的保值增值目标从财富保值的角度看,20世纪70年代布雷顿森林体系崩溃后,主要发达国家开始采用信用货币体系在以信用为基础的体系下,货币超发已经成为常态特别是2008年国际金融危机后,居民购买力面临严峻挑战,资产保值增值需求日益强烈即使在年通胀率为3%的温和通胀假设下,20年后居民购买力将损失46%,仅为当前居民购买力的一半左右由于养老理财产品的投资贯穿投资者的生命周期,时间跨度通常超过20年,长期跑赢通胀将成为重要的投资目标之一从财富结构来看,养老理财产品可以发挥金融跨期资源配置的作用,实现居民消费水平在全生命周期的平滑分配由于居民退休后收入通常会明显减少,如果只依靠基本养老保险,其消费水平和生活质量会明显下降根据富达的储蓄黄金法则,在中国,假设你25岁开始储蓄,想要在62岁退休,那么你每年需要储蓄年收入的19%最终目标是让你的储蓄在退休的那一年达到收入的9倍,这样你就可以为退休后的养老生活买单因此,居民需要通过养老理财产品为退休后的生活提供保障

养老金是稳健的理财方式一方面,稳健是养老理财的重要目标,符合监管部门的要求,金融客户的特点和养老理财的需求另一方面,养老金理财不是保本理财,不承担风险可能是最大的风险从长远来看,如果你不承担任何风险,你不会失去本金,但你会失去购买力从美国过去80年的经验来看,标准普尔500指数的年均回报率为10.5%,CPI增速为每年3.5%权益类资产可以显著跑赢通胀,提供更高的长期回报率理财产品的投资目标不仅仅是保障本金,更重要的是保障购买力所以要参与资本市场,做时间的朋友

养老金管理是广义的财富管理,和养老财富管理不一样主要面向中青年客户一方面,根据中国社科院的预测,基于某些静态的理论假设,到2035年,我国城镇企业职工基本养老保险基金累计结余将耗尽中青年客户退休后可能面临政府提供的养老保障不足,需要通过自己的理财积累养老财富,这就更迫切了另一方面,不同年龄段的老中青都有养老财富储备的需求,中青年客户往往风险承受能力更强,投资周期更长,机会成本更小

老年人理财产品的主要投资特点

战略方面的特征

从海外资产管理行业的经验来看,具有养老金特征的资产管理产品,根据投资策略的不同,主要分为两类第一类是目标风险策略产品这类产品通过固定股票和债券资产的配置比例来决定产品的目标风险特征投资者可以根据自己的风险偏好选择相应风险特征的产品第二类是目标日期策略产品,又称生命周期基金,伴随着投资者生命周期阶段的变化,动态调整权益类资产的配置比例这类产品设计的核心是下滑路径,这也是各类资产管理机构的区别下降曲线是指产品的资产配置比例随时间调整的路径,是基于经济模型计算模拟出来的产品运作初期,权益类资产配置比例较高,通常为股票型或偏股型混合产品,追求投资增值和增长,伴随着目标日期的临近,逐步降低权益类资产比例,向平衡型产品转型,在产品运作后期,转化为偏债或债券产品

投资方特征

1.进行长期投资

投资期限长是老年理财产品最重要的特点研究表明,在权益类资产仓位不同的情况下,产品持有时间越长,实现正收益的概率越高权益类资产仓位不超过30%的产品,持有5年以上,基本都能取得正收益为此,老年人理财产品的投资期限设计为5年以上,有助于解决长期存在的公募基金赚钱,基民不赚钱和追涨杀跌的问题,以提高投资者的中签率来实现收益目标,真正保障投资者的权益

2.实施战略性资产配置

从投资运作来看,目前银行理财产品以中短期为主,投资运作期以一年左右为主,一年以上的长期产品占比不高在这种情况下,银行理财产品主要采取战术性资产配置,难以实施长期战略资产配置,把握战略投资机会针对老年人的理财产品,长期稳定的资金允许长期投资,注重长期回报通过战略性资产配置,可以跨越牛熊一是可以左侧布局,反向投资,把握市场错误定价后平均回报的机会,胜率较高二是对流动性的要求更低,通过超配低流动性资产可以获得流动性溢价第三,有可能超配长期资产,获取期限溢价

3.涵盖整个资产谱系

4.多层次风险管理机制

理财产品专门设计了多层次的风险管理机制一是设立收益平滑基金,管理净值波动理财产品特别设计了收益平滑基金机制理财产品超出业绩比较基准的超额收益按一定比例纳入平滑基金,进行专项管理,涉及触发场景,标准,频率,比例等计提和补充,专项用于合理平滑理财产品收益其次,应计提预期信用损失减值准备,防范信用风险结合预期信用损失法全额计提减值准备,按照产品投资资产的0.5%计算附加风险资本第三,计提风险准备金,弥补操作风险风险准备金按管理费收入的20%计提,累计余额达到产品余额一定比例时不再提取,用于弥补因操作人员失误或技术故障给理财产品或投资者造成的损失最后,采用动态风险预算管理控制市场风险

老年人理财产品的投资运作

理财产品的投资运营目标是在风险预算的约束下实现收益最大化,主要涉及投资过程和资产配置两个方面。

投资过程

1.大规模资产研究

根据养老理财产品的风险收益特征,确定收益,回撤,波动目标研究各类资产的历史波动率,根据对风险资产波动规律和影响因素的判断,估计资产的未来波动率

2.动态风险预算管理

借鉴固定比例组合保险策略的操作思路,动态评估组合的安全缓冲和退出容忍度计算未来固定收益类资产和高确定性资产的收益,以及过去期间产品净值的增长两者相加就是未来产品投资管理的安全垫和风险预算通过每天前滚计算产品的风险预算,设定权益类资产的最大下跌空间,从而动态计算权益类资产持仓中枢

3.制定投资策略。

首先,在给定风险预算后,确定各类资产的配置中心,尤其是权益类资产的配置中心如遇系统性风险等特殊情况,权益类资产可降至很低水平第二,注意资产配置的结构在权益市场结构和风格高度分化的形势下,我们将对成长,价值,主题,行业等各类细分权益类资产进行深入研究,把握结构性机会

4.风险控制

明确产品的最大回撤目标,对各类资产设置止盈止损点,对波动较大的仓位及时进行止盈或止损操作此外,要灵活运用衍生工具,如股指期货,国债期货等,对冲系统性风险

资产配置

1.固定收益资产支持

固定资产是养老理财产品的压舱石,提供稳定的收益,为投资组合积累安全垫第一,加强工期管理通过战略性资产配置,规避过度错配带来的利率风险其次,重视并拓展固定收益类资产,包括高分红蓝筹股,REITs,优先股等有稳定的现金流在低利率环境下,固定收益资产可以提高投资组合收益,平滑投资组合波动再次,母行将精选优质项目,重点配置新能源,高端制造,科技创新,基础设施等领域的优质项目资产最后,为应对客户提前赎回,固定收益类组合应保持充足的流动性,控制非标准化资产和私募的配置比例上限

2.权益资产得到增强。

实践表明,权益类产品的风险收益特征主要由权益类资产决定与公募基金追求相对收益不同,养老金理财产品以绝对收益为目标,力求获得较好的风险收益比在权益类资产的投资部分,首先是有效的仓位管理由于排名的压力,公募基金很少调整自己的位置理财产品以实现绝对收益为目标,应根据市场情况和动态风险预算确定权益类资产的中心,有效调整仓位尤其是当产品净值触发预设的最大回撤目标时,应采取降低仓位等风险控制措施第二,组合结构分散化去中心化是唯一的免费午餐,要避免行业和个股的过度集中和风格的极端化第三,重视低估值高分红的资产用合理的估值保护投资标的,可以提供高安全边际的投资组合

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。