民生宏观 · 周君芝团队

要点

3月17日,中国人民银行决定于2023年3月27日降低金融机构存款准备金率0.25个百分点。

我们对这次降准并不感到意外,开年信贷扩张偏快是本次降准的现实背景。

去年至今,社融扩张主要依靠表内信贷和专项债,客观上消耗了大量银行超额准备金。这也是为何去年以来市场就在密切关注这样一个话题,央行应该如何弥补长期流动性稳定银行负债,降准显然是当下一个有效的货币政策选择。

降准作用在于打开银行扩表约束,便于全社会信用扩张。所以每当信贷规模扩张较快之时,降准必要性便会提高。

开年人民币信贷扩张速度极快,叠加财政缴税等因素,大行负债紧缺,一个典型例证就是大行同业存单发行量显著超过往年同期,并且发行利率维持偏高位置。

2月以后降准预期开始酝酿,3月中旬市场终于迎来一次降准,本是情理之中。

25bp降准幅度是否足够并不重要,重要的是当下降准有助于提振市场信心。

25个基点降准能够释放多少流动性,降准幅度是否足够?这个问题不重要,重要的是当下时点降准,释放较强的积极信号。

开年1-2月,经济刚从疫情达峰中走出,各项指标读数偏弱。此时股强债弱,体现出明显的宏观交易“强预期”,实体经济“弱现实”。

进入3月以来,高频数据显示国内经济复苏节奏未被证伪,事实上复苏节奏正有条不紊推进,从开年前两月的人员流动和场景消费修复,进入到地产销售放量,竣工反弹,建筑业项目加速开复工。

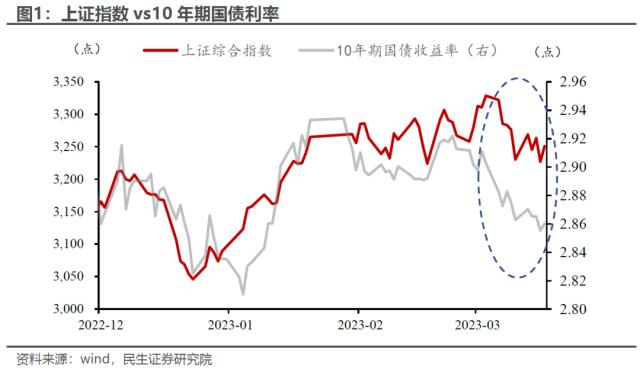

然因两会政策低于预期,海外银行危机扰动扩散,大类资产呈现“股熊债牛”格局,复苏交易降温,背后体现的是宏观交易“弱预期”,实体经济“强现实”。

股票市场在春节后基本处于横盘震荡行情,近两周更是出现明显回调,而债券市场在最近两周明显走强,尤其是10年期国债利率当前已经下至2.86%,基本与今年1月初水平相当;交易复苏的有色等工业金属在3月出现较大跌幅。

当市场预期偏弱之时,开展一次节奏超预期的降准,提高预期,重振信心。

正如本次央行在新闻稿直接写到“为推动经济实现质的有效提升和量的合理增长……..下调金融机构存款准备金率……”,表明当前货币政策支持经济增长和对经济复苏持有乐观态度,两会过后市场交易政策期待落空,这次降准可以给出一个正面回应。

降准释放流动性所以利好债市?不,降准重在提振风险偏好,利好股市。

降准可以带来流动性释放,资金供给增多,资金面宽松。但资金面的供需受多重因素影响,降准只是其中一个因素,逻辑上降准之后资金利率中枢不必然走低。

降准真实目的在于打开银行扩表约束,配合信贷投放,我们更应把降准理解为信用扩张的前置指标,这对债市而言未必是个好消息。

当前时点降准,政策有意修复市场预期,巩固经济复苏态势。故而我们认为,本次降准对资本市场定价影响,更多体现为抬升风险偏好,利好股市。

风险提示

货币政策超预期;海外风险事件超预期;经济复苏不及预期

外发报告:本文来自民生证券研究院于2023年3月18日发布的报告《2023年3月降准点评:降准的现实背景和政策意图》

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。